キャッシュレス決済の

導入についてCashless Payment

目次

目次- キャッシュレス決済とは?

- キャッシュレス決済を導入するには?

- キャッシュレス決済の選び方について

- キャッシュレス決済の導入について

- キャッシュレス決済の種類

- キャッシュレス決済の安全性に関して

- キャッシュレス・消費者還元事業の概要

- 代表的なキャッシュレス決済サービス

- キャッシュレス化 事業者側のメリット

- キャッシュレス化 エンドユーザー側のメリット

- キャッシュレス化 事業者側のデメリット

- キャッシュレス化 エンドユーザー側のデメリット

- 決済代行会社を利用するメリット

- 決済代行会社を利用するデメリット

- アルファノートが選ばれる理由

キャッシュレス決済とは?

キャッシュレス決済とは、経産省の公式ホームページでは「物理的な現金(紙幣・効果)を使用しなくても活動できる状態」と記載されており、2018年に経済産業省が策定した「キャッシュレス・ビジョン」では、2025年までに「キャッシュレス決済比率」を40%程度、将来的には世界最高水準の80%を目指すとしています。 日本では現金以外の決済システム未導入の店舗が多く、2018年頃から政府主導でキャッシュレス化を推進する取り組みが行われています。

キャッシュレス決済を導入するには?

キャッシュレス決済を選ぶ

キャッシュレス決済は非常に数多くの種類があるため、選定が難しいと思われる方もいます。 初めてキャッシュレス決済を導入する場合は、まずは他の決済方法と比較して、利用率の高いクレジットカード決済の導入をしておくことがオススメです。その後にお客様の層や要望に応じて、徐々に決済手段の幅を広げていくと良いでしょう。

キャッシュレス決済を導入する

キャッシュレス決済は各サービス提供会社に直接申込むことも可能ですが、決済代行会社を仲介した方が、まとめて審査を受けることができ、一つのデバイスで様々な種類のキャッシュレス決済を利用することが可能になります。

たとえば、決済代行会社を利用せずにキャッシュレス決済を導入する場合、各キャッシュレス決済の提供事業者ごとに決済を行うためのデバイスを用意する必要があったり、それぞれ入金日が異なるためり、売上金の管理が煩雑になってしまう、などのデメリットもあります。

キャッシュレス決済の選び方について

キャッシュレス決済サービスは種類が多く、いざ自分の店舗に導入しようと思った時に、どのサービスを導入すればいいのかわからないという声をよく伺います。提供商品や単価、支払いのシチュエーションによって、合っているサービスなどは異なりますので、自分の店舗に合っている支払い方法はどれか、をしっかりと考える必要があります。

サービスを導入する

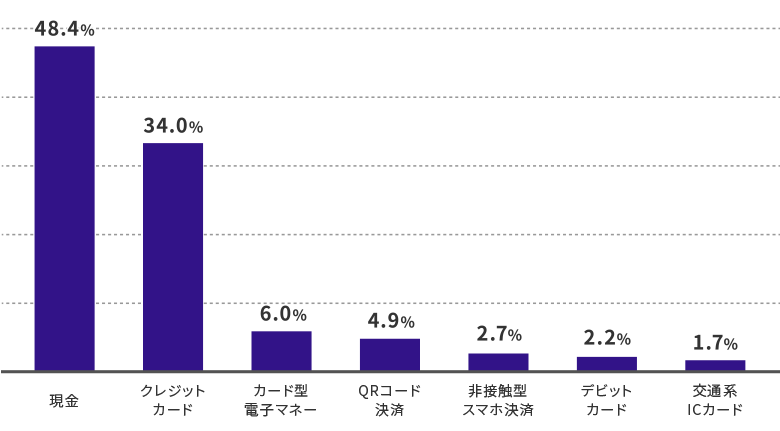

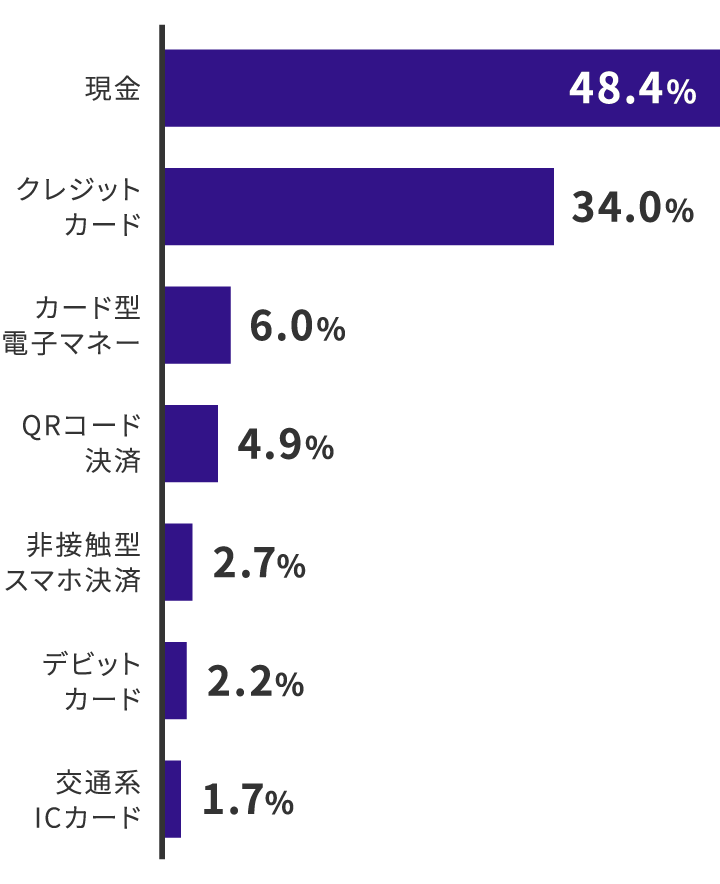

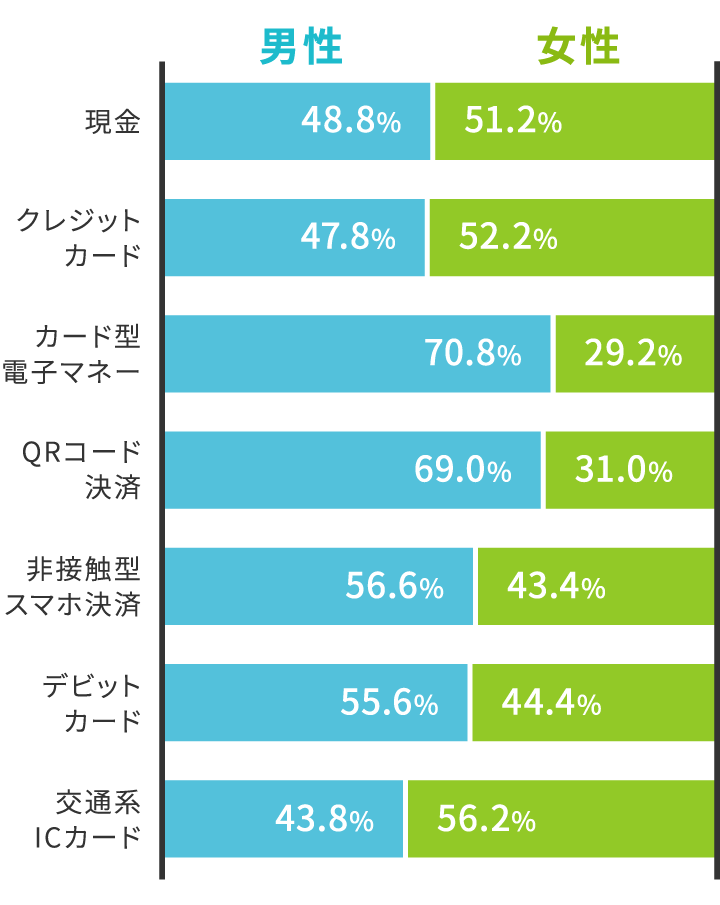

※Appliv調べ

上記の表はキャッシュレス決済の利用比率です。日本ではまだ現金による決済が主流ですが、クレジットカード決済の利用率も近年急増しており、クレジットカード決済の需要はまだまだ伸び続けるだろうと言われております。

キャッシュレス決済の導入には需要の高いクレジットカード決済の導入を最優先にすることをおすすめします。

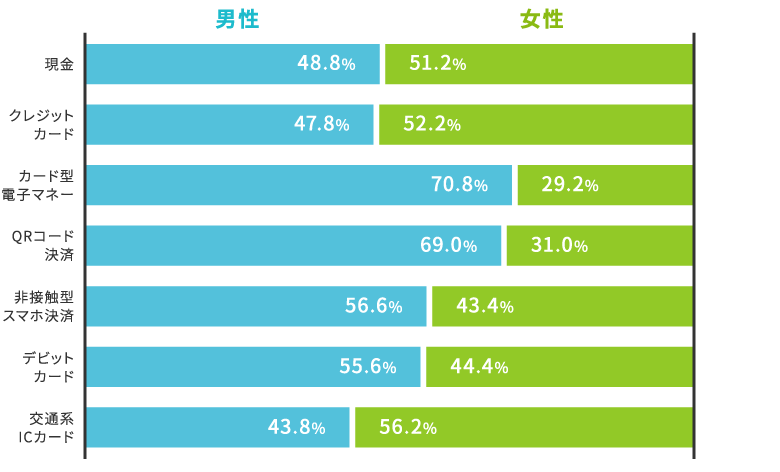

店舗に来るお客様に合わせて導入サービスを選択することも手法のひとつです。

例えば、割合として女性のお客様が多い店舗であれば、女性が好んで利用する決済手法を導入するというのも一つの手段です。

※Appliv調べ

例にあげた女性がターゲットの店舗の場合、クレジットカード決済や交通系ICカードの導入を優先的に行い、逆に男性がメインターゲットであれば電子マネー決済やQRコード決済を優先して導入するべきだとわかります。

国際使用の決済手法を導入する

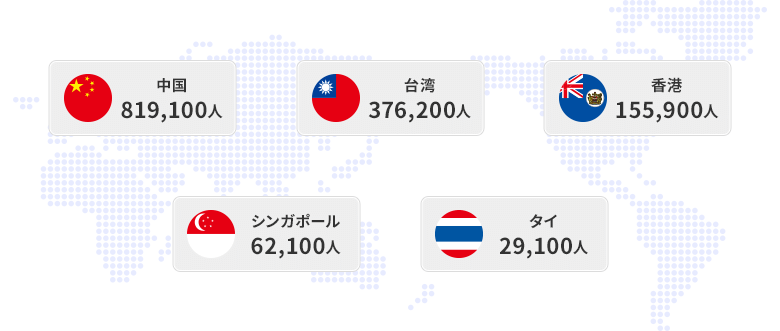

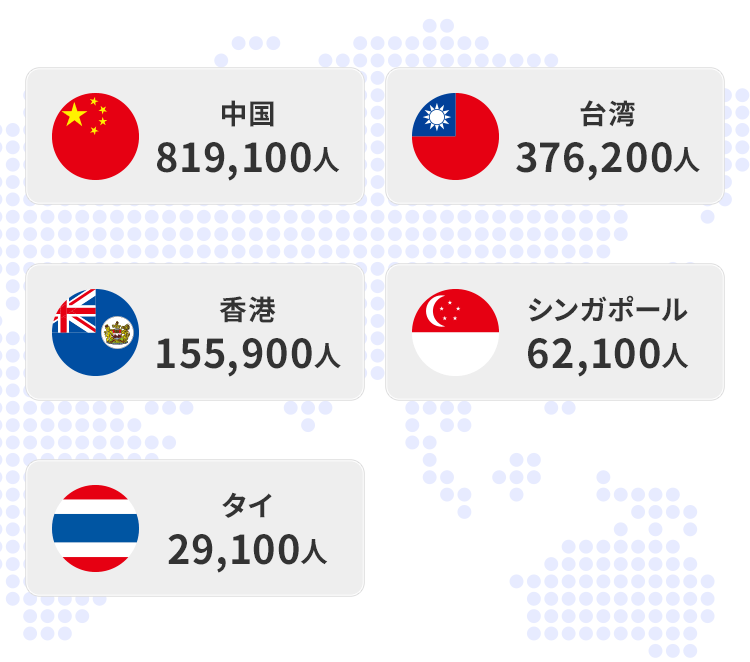

近年、訪日外国人の数は増加傾向にあり、それに伴い、お店でも外国人向けの決済システムを導入する必要性が増してきました。日本と比較して一部の国では、現金決済よりもクレジットカードやQRコード決済の割合が高いという統計データもあるため、弊社では訪日外国人の集客やお店の売上アップのために、キャッシュレス決済の導入が推奨しております。

出所:日本政府観光局(JNTO)発表統計より

JTB総合研究所作成

この統計データを見ると、アジア諸国から非常に多くの外国人が来日していることが分かります。

次にどんな決済手法が主流になるのかを見ていきましょう。

| 中国 | 銀聯カード・Alipay・WeChatPay |

|---|---|

| 台湾 | クレジットカード・Apple Payなど |

| 香港 | オクトパスカード(交通カード)・クレジットカード |

| タイ | デビットカード・クレジットカード・Prompt Pay |

| シンガポール | クレジットカード・ez-LINK・NETS FlashPay |

各国で使われている主だった決済サービスは左記になります。

訪日外国人がお客様としてよく来店する店舗であれば、お店がターゲットとする国で使用されているキャッシュレス決済は導入しておいたほうが良いでしょう。店頭に自国の決済サービスロゴのステッカーなどが貼ってあれば、外国人の方も安心して来店できるでしょう。

キャッシュレス決済のサービスは、提供商品や単価、支払いのシチュエーションを合わせ読み、自分の店舗によく来るお客様のニーズに合わせて導入することが大切です。

クレジットカード決済やQRコード決済サービスは今後も需要が増えていくと考えられていますので、早めの導入を推奨いたします。

キャッシュレス決済の導入について

キャッシュレス決済を導入する際は、前もって導入費用・導入の流れを確認することをおすすめします。また、補助金・助成金の申請には時間がかかりますので、合わせて導入希望日を検討しておくと良いでしょう。

キャッシュレス導入に向けた補助金・助成金

キャッシュレス導入にかかる初期費用が高額な場合は、補助金・助成金を利用できます。補助金・助成金を利用する際は、補助上限額・補助率・適応条件などが定められているため、事前に確認してから申請しましょう。キャッシュレス導入時に利用されやすい「IT導入補助金」「自治体の補助金」のページは下記のリンクよりご確認いただけます。 IT導入補助金 自治体の補助金

補助金・助成金の申請については、導入費用が低ければ不要です。

当社の決済端末は、端末代や初期費用など導入にかかるコストを「無料」で提供しているため、補助金・助成金を申請せず気軽にご利用いただけます。

アルファノートの決済サービスを確認する

導入の流れ

クレジットカード決済、PayPayなどの決済導入までの流れです。

各種キャッシュレス決済サービスの導入には、店舗情報や運営情報など、申し込みに必要な情報を書類、もしくはWEB申し込み画面から入力していただます。その後、弊社にて加盟店審査を行い、審査通過後、ご希望のキャッシュレス決済サービスを店舗で利用することができます。

ブランドにより異なりますが、導入までの期間はおよそ8営業日です。

※お急ぎの方は最短2営業日で導入できるオプションプランもご用意していますのでご相談ください。

- 審査用書類の準備・申請

(お客様) - 加盟店審査

(アルファノート) - 審査可決後、端末発送

キャッシュレス決済の種類

キャッシュレス決済には、クレジットカードやデビットカードをはじめ、Suicaなどの交通系やnanaco・楽天Edyといった流通系の電子マネー、QR・バーコード決済があります。その他、銀行振込や口座引落のように現金以外で支払う決済手段全般をキャッシュレス決済といいます。キャッシュレス決済は、支払い方法によって以下の3種類に分類できます。

前払い式

前払い式は、あらかじめ金額をチャージして利用する決済方法です。商品券、カタログギフト、web上で利用できるプリペイド、磁気型やIC型のプリペイドカードが代表的です。事前に決まった金額をチャージして利用することで、カードの使いすぎ防止効果が期待できます。また、チャージしたカードは自分自身で使用する他、プレゼントやギフトとしても利用される決済方法です。

即時払い式

即時払い式は、支払いと同時に銀行口座から利用金額が自動で引き落とされる決済方法です。デビット方式に対応しているQUICPayやiDが代表的です。また、銀行口座に入っている分の金額が利用上限となるため、チャージする手間もなく利用できます。チャージが面倒だと感じる方や、後払い式に慣れていない方でも安心して始めることができる決済方法です。

後払い式

後払い式は、利用金額が後日請求される決済方法です。クレジットカードやコンビニ支払いが代表的です。手元にお金がなくても買い物やサービスが利用できる便利な決済方法です。ただし、カード会社や決済会社によって引き落とし日が異なるため、引き落としの際に残高不足にならないよう、計画的に利用することをおすすめします。

| 前払い式 | 即時払い式 | 後払い式 | |

| 代表例 | プリペイドカード | デビットカード | クレジットカード |

| スマホ決済 | 非接触型決済(QUICPayなど) コード決済(PayPayなど) |

非接触型決済(QUICPayなど) コード決済(PayPayなど) |

非接触型決済(QUICPayなど) コード決済(PayPayなど) |

| 決済のタイミング | 事前にチャージ | 即時取引 | 後払い |

| おすすめな方 | ・使いすぎを防ぎたい方 ・年齢制限でカードが作れない方 |

・使いすぎを防ぎたい方 ・チャージが手間だと感じる方 |

・支払いをまとめて管理したい方 ・チャージが手間だと感じる方 |

キャッシュレス決済の安全性に関して

クレジットカード業界では、カード番号の不正入手や偽造カードなどの不正取引が増加していることから、2018年9月に『割賦販売法の一部を改正する法律』が施行されました。加盟店へのクレジットカード情報非保持化を義務付け、カード情報取り扱い業者には、情報保護の世界統一規格『PCI DSS』準拠を必須要件としました。

こうしたセキュリティへの取り組みで、PCIDSSへの準拠をしているかどうか、また提供端末はIC化対応しているか、など加盟店が決済代行業者を選定する際の基準となっています。

クレジットカード決済も、QRコード決済も不正利用を完全に防ぐのはことは、まだ難しいのが現状ですが、今後も消費者保護の観点から、あらゆる面でセキュリティ強化が行われていくとみられています。

キャッシュレス・消費者還元事業の概要

キャッシュレス・消費者還元事業とは、クレジットカードやQRコードを用いた現金以外の決済手法 「キャッシュレス決済」を行うための、決済端末の導入費用や決済手数料の一部、消費者へのポイント還元を国が補助し、キャッシュレスの推進を支援する事業です。キャッシュレスが普及することで、事業者の生産性が向上し、また消費者にとって利便性の向上にもなるという観点から、キャッシュレス決済を行った消費者・事業者に対して、一定の期間実施される予定となります。

通常、事業者が負担する決済手数料の3分の1を国が負担をするため、対象期間中は決済手数料が実質2.17%以下となり、さらに、実店舗を持っている事業者に必要な決済端末の導入コストが無料となります。

また、消費者還元事業の対象加盟店は、ステッカーやHPページに掲載できるロゴマークが配布されます。消費者還元事業の対象点での買い物は通常よりもお得になるため、加盟店となることで、集客効果が期待できます。

※2020年6月30日をもってキャッシュレス・消費者還元事業は終了します。

代表的なキャッシュレス決済サービス

クレジットカード決済

-

日本で最も利用されているキャッシュレス決済

2億万枚を超えるクレジットカードが発行されており、利用者は現金がなくても与信枠内であれば、商品やサービスの購入ができます。日本では最も利用率の高い決済手法です。

-

売上や集客力アップにつながる

ポイントなど利用者側のメリットが多く、高額な商品やサービスも分割での支払いができるので販売機会、購入単価の増加につなげることができます。

QRコード・バーコード決済

-

PayPay、Pringなどで注目の決済手段

ユーザーが提示するQRコード・バーコードを店舗(事業者)側が読み取る、もしくは店舗(事業者)側が用意したQRコードをユーザーのスマホで読み取るだけで決済ができます。

-

クレジットカードとの連携が可能

事前にチャージした金額から支払うだけでなく、クレジットカードを登録することで、オートチャージが可能なことも特徴の一つです。

電子マネー決済

-

かざすだけで支払いができる決済手段

カードやスマホを決済端末にかざして支払う決済手段です。Suica・PASMOなどの『交通系電子マネー』や、WAON(ワオン)・楽天Edyなどの『流通系電子マネー』まで種類が豊富です。

≫電子マネー決済端末と対応する電子マネーの紹介はこちら -

オンライン決済にも使用可能

BitCashやWebMoneyなどはオンライン上で利用できます。

訪日外国人向け

決済サービス

-

中国で多用されているWeChat Payment

主に海外からの旅行者のための支払い手段として、店舗(事業者)側が用意する支払い手段です。

中国人観光客などによる『爆買い』という言葉の認知度が高くなってからは、とりわけ中国人向けの「WeChat Pay」や「Alipay」といった、主に中国で使用されているQRコード決済が普及してきています。

スマホ決済

-

キャッシュレス決済の普及により利用が拡大

スマホを利用した決済サービスは、キャッシュレス決済が推進される昨今の流れを受けて、急速に普及が拡大しています。多くの店舗で利用が可能であり、現金やクレジットカードの受け渡しなどをする必要もない手軽さから、多くのエンドユーザーにメインの決済手段をして選ばれています。

店舗側にとっても、レジオペレーションの改善や集客面など、多数のメリットがあります。

キャッシュレス化 事業者側のメリット

-

販売機会拡大が

期待できるクレジットカードの発行枚数は2億枚以上、QRコード決済のPayPayはユーザー数1000万人以上と今もなお増え続けています。キャッシュレス決済を希望の方は、初めから利用可能かどうかでお店を選択するケースも多いため、導入することで集客に繋がります。また現金を持っていないときの機会ロスを防ぐこともできます。

-

客単価アップ

マサチューセッツ工科大学の実験結果によると「クレジットカード決済は、支出の現実感が薄れるため支出機会が増加し、1回あたりの支出が現金よりも多くなる傾向にある」というデータを出しています。キャッシュレス決済の導入は、客単価UPの効果が期待できます。

-

レジオペレーションと

売上管理の効率化レジの回転率が向上し、おつりの間違いなどのトラブルが減ることにより顧客満足度に繋がります。またキャッシュレス決済による売上は全てデジタル管理になるため、管理も簡単になります。

人の手を減らすことができるので、人件費の削減にも繋がります。

キャッシュレス化 エンドユーザー側のメリット

手持ち金額の不足を抑えられる

キャッシュレス決済に切り替えた場合、支払いをする際の手持ち金額不足を減らすことができます。

現金で支払うことに抵抗のある高額な支払いでも、カード決済ができることで現金を引き出す手間もなく安心して決済が可能です。また、小銭の入った財布で荷物がかさばることもなく、現金を引き出す際のATM手数料が不要な点もメリットのひとつです。

ポイントやマイルが貯まる

クレジットカード決済やQR決済などのように、キャッシュレス決済の中には利用金額に応じてポイント還元を受けられるものがあります。貯まったポイントは次回以降の買い物で使用することができるため、現金払いよりもお得に利用可能です。また、QR決済にクレジットカードを登録することで、ポイントを二重で獲得できる場合もあります。割引や還元率アップなどのキャンペーンも実施されるため、小まめに確認して利用することでよりお得に買い物ができるようになります。

利用額の管理がしやすくなる

固定費の支払いや日々の買い物にキャッシュレス決済を利用することで、データで決済履歴を確認できるようになります。また、各キャッシュレス決済サービスと銀行口座を連携できる家計管理アプリを利用することで、自動的に家計簿をつけることも可能です。都度家計簿アプリに手動で登録する手間もなく、簡単に家計管理ができる点もメリットのひとつです。

キャッシュレス化 事業者側のデメリット

-

災害時に利用不可

となる場合があるQRコード決済はスマホを利用するので、通信が途絶えてしまっている状況では利用ができません。また、停電などで店側の端末機が起動できない場合や、インターネット環境に不具合が起こった場合にも利用は困難となります。

-

現金に比べると

入金が遅いキャッシュレス決済は売上があっても即入金されるわけではありません。多くのサービスが月1回払い、もしくは2回払いで、支払い時にそれまで発生した売上金を入金するため、サイクルが遅くなります。※一部のサービスやオプションでは早期入金サービスもあります。

-

種類が多く

選ぶのが難しいキャッシュレス決済の種類は70種類を超える数があり、何を優先的に導入すればいいのかは自分の店舗の客層を見て選択する必要があります。

キャッシュレス化 エンドユーザー側のデメリット

キャッシュレス決済に対応していない店舗がある

キャッシュレス化が進んだことでキャッシュレス対応している店舗も増加しましたが、店舗やサービスによっては未対応の場合もあります。店舗に行ってから「キャッシュレス決済が使えなかった… 」とならないよう、事前に決済方法の確認をしておくと安心です。また、キャッシュレス決済が使えないケースも考慮し、ある程度の現金は持ち歩くことをおすすめします。

不正利用されるリスクがある

キャッシュレス決済は便利な反面、不正利用などのリスクもあります。

情報を盗み取るフィッシング詐欺、スマホ・クレジットカードの紛失や盗難が不正利用の原因にもなるため、注意が必要です。セキュリティ対策をすることで不正利用のリスクを抑えることができますが、怠ってしまうと被害額が多額になる可能性もあります。

暗証番号の管理の徹底や利用履歴の確認を小まめに行い、不審な点があればすぐにカード会社に相談しましょう。

使いすぎてしまう可能性がある

キャッシュレス決済は現金払いとは異なり、手持ち金額がなくても買い物することができます。現金を引き出す手間もなく気軽に購入ができてしまうことから、使いすぎの原因になってしまうことがあります。特に後払いのカードの場合、利用した月と請求される月が異なるため注意が必要です。最近は専用のアプリやWebサイトで簡単に利用履歴を確認できるので、小まめに確認を行うことで請求額を把握し、使いすぎを防止するようにしましょう。

決済代行会社を利用するメリット

導入時・運用時のメリット

- 決済代行会社が各カード会社の審査手続きなどを代行

- 契約手続きが1度で終わる

- 各カード会社と直接契約を行う必要がある

- 導入希望のカードブランドが複数ある場合、都度契約手続きを行う

- 決済代行のPCIDSSに準拠した決済システムを使用することができる

- 各々で、PCIDSSに準拠させるシステムの準備や手続きが必要になる

- 入金サイクルが一定

- 管理画面からいつでも売り上げや明細の確認ができる

- カード会社により、入金サイクルや手数料が異なる

- 経理担当者はカード会社ごとに管理を行う

サービス追加

- 契約した決済代行会社がクレジット以外の決済も取り扱っている場合、同一の端末で各サービスを利用できる。※取り扱い機種による

- QRコードや電子マネーによって対応機種が異なる場合がある

- 用意する端末が増えたり、取り換える作業が発生する

決済代行会社を利用するデメリット

キャッシュレス決済の導入・運用に便利な決済代行サービスですが、事業者様によっては、メリットが少ない場合があります。

特に下記に該当する方は利用するメリットが少ないため、導入にはよくご検討されることを推奨します。

導入したい決済サービス・カードブランドがひとつしかない

決済代行サービスは、一度の申し込みで複数の決済サービスやカードブランドを導入できることが最大のメリットです。

ひとつの決済サービス、カードブランドのみ導入したい場合は、直接契約での導入が良いかもしれません。

効率よりもコストを抑えることを優先したい

決済代行会社を利用してキャッシュレス決済を導入すると、決済時に手数料が発生します。

決済手数料は約3%~5%程度になることが多いですが、このコストを掛けたくない方は決済代行会社を利用しないという選択肢もあります。

複数社と契約を交わし、管理する運用コストよりも手数料コストの方が大きいと感じる事業者様は、直接契約することをおすすめします。

アルファノートが選ばれる理由

70種類以上の決済ブランドに対応

アルファノートでは、クレジットカード決済、QRコード決済、電子マネー決済など40種類以上のキャッシュレス決済が利用できるポータブルマルチ決済端末を提供しています。また、バッテリー内臓型で4G回線にも対応しているため、電源コードやLANケーブルが必要なく、使う場所を選びません。

>ポータブルマルチ端末について詳しくはこちら

40,000件以上の導入実績

アルファノートは2004年の創業から今日に至るまで、40,000件以上の導入をサポートしてきました。その中で得た独自のノウハウを活かし、様々な業種の事業者様にキャッシュレス決済の課題解決を提案しています。

ニーズに応じたサービス・プランを提供

「イベントで1日だけ端末を利用したい」「継続課金を利用したい」 「高額な回数券にもクレジットカード決済を利用したい」「オリジナルのプリペイドカードを利用したい」「訪日外国人向けの決済に対応したい」など、様々なニーズに合わせたサービス・プランを提供しています。

業種・業態に合わせた適切なサービスをご提案しますので、お気軽にお問い合わせください。