クレジットカード決済の導入ガイド

契約方法やメリット・費用を徹底解説Introduction cost

目次

目次- クレジットカード決済とは?

- クレジットカード決済の費用

- クレジットカード決済の契約方法

- クレジットカード決済、導入時のメリット

- クレジットカード決済、運用時のメリット

- クレジットカード決済の導入は決済代行が便利

- アルファノートの決済サービス

- よくあるご質問

近年、「クレジットカード決済」「電子マネー決済」「QRコード決済」など、キャッシュレスの支払い方法が多様化しています。

現金支払いと比較すると、スピーディーな支払いができるキャッシュレス決済は、ポイント還元や、外貨決済などに対応ができるという、消費者にとってのメリットも多数提供されており、今後益々普及するといわれています。

現在、キャッシュレス決済の導入促進が活発ですが、実店舗・ECサイトを運営する事業者導入を決断する前にキャッシュレスの支払い方法を導入する事によるメリットとデメリットを押さえておく必要があります。

当ページでは、キャッシュレスの支払い方法の一つである、「クレジットカード決済」を導入した場合の費用やメリットについて解説します。

クレジットカード決済とは?

日本国内において、数あるキャッシュレス決済手段の内、最も利用されている決済方法が「クレジットカード決済」です。株式会社ジェーシービーの調査によると、日本国内のクレジットカード保有率85%、一人当たりの平均保有枚数は3.0枚で、消費者や事業者にとっては身近なキャッシュレスの支払い方法ですが、誤った情報が定着してしまっていることも少なくありません。クレジットカードの正しい知識と仕組みを理解し、クレジットカード決済を導入するかどうか判断しましょう。

利用者数から読み解くクレジットカード決済の傾向

一般社団法人日本クレジット協会の「クレジットカード発行枚数調査結果」によると、2019年度の発行枚数は2憶8,394万枚に上りることが公表され、2020年以降のクレジットカードの発行枚数は伸びていくと予測されています。

さらに、訪日外国人の受け入れ態勢を確立する目的として、2025年の大阪万博にはキャッシュレスの普及率を40%にする国家プロジェクト(キャッシュレスビジョン)が組まれ、今後益々クレジットカードの利用者数及び利用頻度は増加していくと言われています。

参照元:株式会社ジェーシービー 【クレジットカードに関する総合調査】 2019年度版 調査結果レポート

クレジットカード決済の仕組み

クレジットカード決済は、主に2通りの方法で利用できます。1つ目は、クレジットカードの情報を「CAT端末」で読み取る方法、2つ目は、「オンライン上」に入力する方法です。クレジットカード決済であれば、決済時に現金を所持していない消費者であっても、国・地域を問わず支払いを完結出来ます。

例えば、海外旅行をしている間に現地の通貨が不足してしまった場合、現金では支払いが出来ませんが、クレジットカードを1枚保持することで支払いが可能になります。このように、現金を所持していない消費者であっても決済できるクレジットカード決済は、カードブランドが消費者の支払い能力を信用することで成り立っています。

クレジットカードと国際ブランド

カードブランドは、国内の利用に特化した国内ブランドと、国内外問わず決済可能な国際ブランドの二種類に分類できます。

国際ブランドにはVisa、Mastercard、AMEX、JCB、Diners等、国内ブランドにはライフカード、セディナ、クレディセゾン、三菱UFJニコス、三井住友等があります。2017年の18万5千人へのアンケート情報によると、日本国内における利用者の75%がVisaを所有し、次いでMastercardが所有されています。

クレジットカード決済の費用

クレジットカード決済の導入にかかる費用の種類は、「初期費用」「月額費用」「決済手数料」「トランザクション費用」です。費用が発生するタイミングは、以下の表をもとにご確認ください。導入費用に関しては、事業規模や業種・決済ブランドによって異なります。導入費用を確認したい場合には、「お問い合わせ」よりご相談ください。

クレジットカード決済の導入時に発生する費用

| 初期費用 | 導入した月に発生する費用です。翌月以降に請求されることはありません。 |

|---|

クレジットカード決済の導入後に継続して発生する費用

| 月額費用 | 決済システムの利用料です。決済の利用頻度に関わらず、固定費として請求されます。 |

|---|---|

| 決済手数料 | 決済に対して発生する手数料です。決済機関(決済代行会社等)に支払われます。 決済手数料は、事業規模や業種・決済ブランドによって変動します。 |

| トランザクション費用 | 決済時のデータ処理に対して発生する費用です。 |

導入にかかる費用とビジネスモデル

“決済サービスの導入費用”と”事業のシチュエーション”をセットで考えることで、賢くお得に決済サービスを導入いただけます。

| 初期費用・月額費用 | ・新規開業 ・シーズンによって売上が左右される店舗 ・個人事業主 |

年間売上や利益の推移が定まっていない事業や、シーズンによって売上が左右される事業にとって、初期費用や月額費用は大きな負担になります。 このようなシチュエーションでは、初期費用や月額費用を最小限に抑えた、決済サービスの導入をお勧めします。 |

|---|---|---|

| 決済手数料 | ・チェーン店や大手企業 ・集客が安定している店舗 ・高額決済の割に利益が少ない店舗 |

初期費用を支払う予算枠が設けられている企業や、年間売上や利益が安定している事業に関しては、初期費用よりも決済手数料を意識することをお勧めします。 |

クレジットカード決済 契約方法

直接契約の場合

クレジットカード決済の導入方法は2パターンあります。

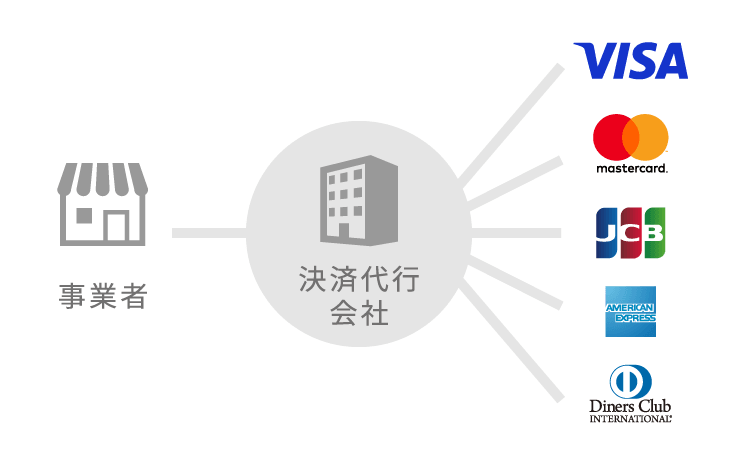

1つ目は各カードブランド(VISA,master card,JCB, Diners Club International, AMERICAN EXPRESSなど)と個別に契約を結ぶ『直接契約』です。クレジットカード会社により、審査期間や手続き内容が異なるため手間や時間がかかることや、入金管理が煩雑になるなどのデメリットをがあります。

また、直接契約を交わすためには「一定水準を上回る売上げ」や「業種・実績による信頼性」などが必要です。

決済代行会社経由契約の場合

2つ目は決済代行会社を利用して複数のカード会社と契約を結ぶ、『決済代行会社経由契約』です。決済代行会社を利用すると申請の手続きや入金管理などがシンプルになる、というメリットがあります。

また、決済のリアルタイム確認や入金明細の確認が行える管理画面なども提供され、決済代行会社によっては、個人事業主や小規模の店舗でも審査が通りやすくなるなど、決済代行会社ごとに特有のサポートを受けられるようになります。

クレジットカード決済 導入時のメリット

各カード会社との契約を一括化!手間なくカード決済を導入できます

通常、実店舗やWEB通販サイトなどでクレジットカード決済を導入するためには、カード会社の審査を経て加盟店となる必要がありますが、各カード会社と直接契約をしようとすると、各カード会社ごとに契約手続き等を行う必要があるため、大変な労力が掛かります。

また、各カード会社ごとに審査基準が異なるため、取り扱いできないカードブランドがでてくる恐れもあります。

決済代行会社を通すことで契約は一括で済みますし、審査基準も基本的に一定のため、安心して導入していただくことが可能です。

導入後は、店舗や通販サイトのお客様に対して様々なカードでの支払い方法の提供が可能となります。

PCIDSSの準拠を代行!セキュリティ面をサポートします

各カードブランドと直接契約を交わし、自社でクレジットカード情報を管理する場合、国際水準のセキュリティ基準(PCIDSS)に準拠する必要があります。決済代行会社はPCIDSSに準拠し、精度の高いシステムでクレジットカード情報を管理することから、決済代行会社を利用することでセキュリティ面の不安を解消できます。特に、個人のカード情報を扱うことになるので、自社でシステムを開発する場合は厳重なセキュリティ体制を担保したシステム開発が必要であり、多額のコストが発生します。決済代行会社を利用することで、不要なコストを抑え、万全のセキュリティ体制を築くことができます。

クレジットカード決済 運用時のメリット

売上管理も一元化!経理処理も手間が掛かりません

各カード会社ごとに契約を交わす場合、カード会社によって異なる入金サイクルや手数料によって売上金の管理が煩雑になります。また、経理担当者は各カード会社に対して、様々な手続きを行い、入金サイクル等を調整しなくてはなりません。

決済代行会社を利用することで、入金サイクルや手数料を一元管理できることから煩雑な管理や管理にかかる無駄なコストを解消できます。契約後に決済代行会社から加盟店へ付与される管理画面は、リアルタイムでの売上確認や明細閲覧等に対応しているため、売上管理・経理処理がスムーズになります。

入金サイクルや売上を一元管理できる決済代行会社を利用し、スムーズかつ正確に経理処理を行いましょう。

新たな決済サービスの追加も決済代行ならかんたん!

昨今、PayPayやLINEPayをはじめとしたQRコード決済や、Suica・Pasumo等の交通電子マネーなど、新たな決済方法が普及しています。決済方法の普及は消費者の支払い方法のニーズの変化に繋がり、事業者はどの決済方法を導入するべきかを考えていることでしょう。そのような場合、QRコード決済や電子マネー・その他の決済方法など、複数の決済方法をまとめて審査・導入できる決済代行会社は便利です。

今後、新たな決済方法が普及した場合においても、契約を交わしている決済代行会社へ電話を1本かけるだけで、審査から導入まで進めることができます。

クレジットカード決済の導入は決済代行が便利

クレジットカード決済の導入に際して、各種申請やセキュリティ対策などが事業者にとって手間となる場合があります。

各種カード会社への手続きやセキュリティ対策等を一手に引き受けている決済代行業者を利用することで、導入時の負担を軽減できます。

各カード会社との契約を一度に行うことができる

5大カードブランドと呼ばれるVISA、Master Card、JCB、AMEX、Dinersを決済代行会社を通さずに導入しようとした場合、各カード会社に申請をして審査をする必要があり、その場合、申請に多くの時間を要してしまいます。また、各ブランドごとに契約した場合、事業者への入金も各ブランドごととなります。

決済代行会社を利用すれば、一度でまとめて申請でき、入金も一括なので、申請の手間が簡略化され、入金管理も簡単になります。

クレジットカード以外の決済の導入も簡単

クレジットカード決済を導入した後に、QRコード決済など別のサービスの導入を検討する場合にもメリットがあります。

依頼した決済代行に別のサービスの取り扱いがあればそのまま導入することが可能です。

アルファノートの決済サービス

当社でクレジットカード決済を導入する場合には、オンライン決済・決済端末を用いた対面決済をご選択いただけます。ご利用可能なクレジットカードの決済ブランドは、「Visa」「Master card」「JCB」「American Express」「Diners club」「Discover」「UnionPay」です。

オンライン決済

クレジットカード情報をトークン化したセキュリティ性能の高い「トークン方式」や、手間をかけずにスピーディーにご利用いただける「リンク方式」等、ご希望に合わせた決済画面をご提案可能です。

決済端末

クレジットカードを決済端末に”かざす”だけで決済が完結する「タッチ決済」や、持ち運びが可能な「ポータブル機能」を兼ね備えた1台です。クレジットカード決済の他にもQRコード決済や電子マネー決済に対応し、幅広い決済サービスをご利用いただけます。

ご導入の流れ

クレジットカード決済はアルファノートにお申込み後、最短即日で導入可能です。

申込書や審査に必要な書類、業種毎の届出書などについては営業担当より、ご案内します。

- 審査用書類の準備・申請

(お客様) - 加盟店審査

(アルファノート) - 審査可決後、端末発送

過去にクレジットカード決済の導入審査に通らなかった事業者様でも、再度審査をしたことで導入できた事例も多数あります。まずはお気軽にお問合せください。

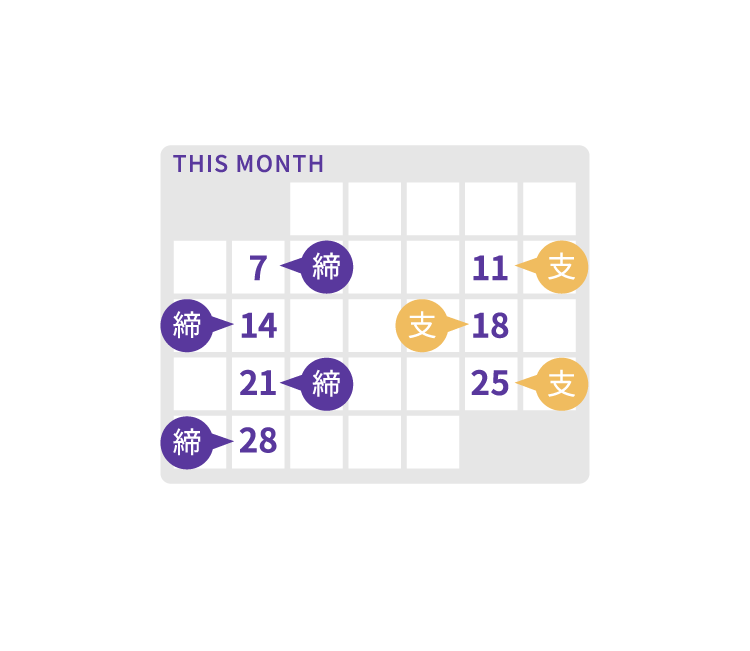

入金サイクル

アルファノートでは3種類の入金プランをご用意しております。

-

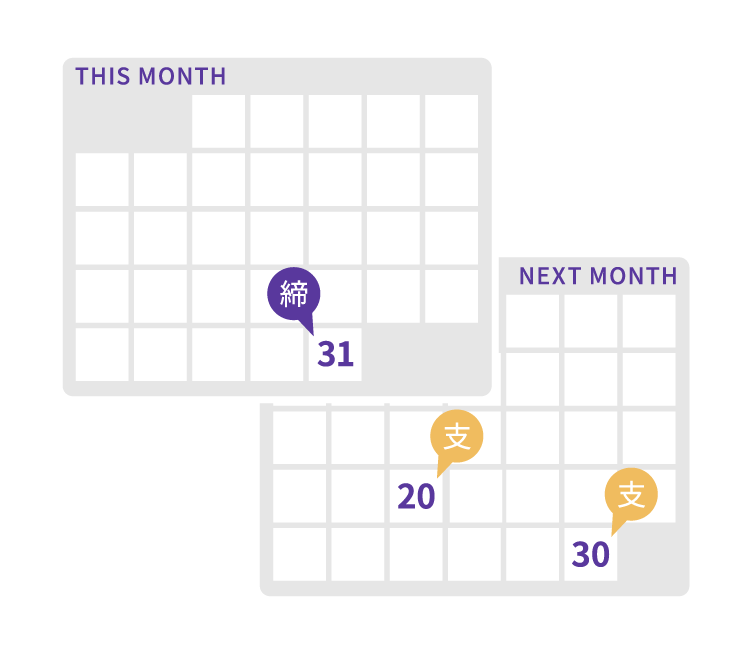

月1回入金プラン

・月末締め/翌月末払い

・月末締め/翌月20日払い

最もスタンダードなプランです。1カ月間の中で発生した決済額を翌月末にまとめてお支払いするプランです。翌月末に支払いするプランと、翌20日に支払いをするプランがあります。 -

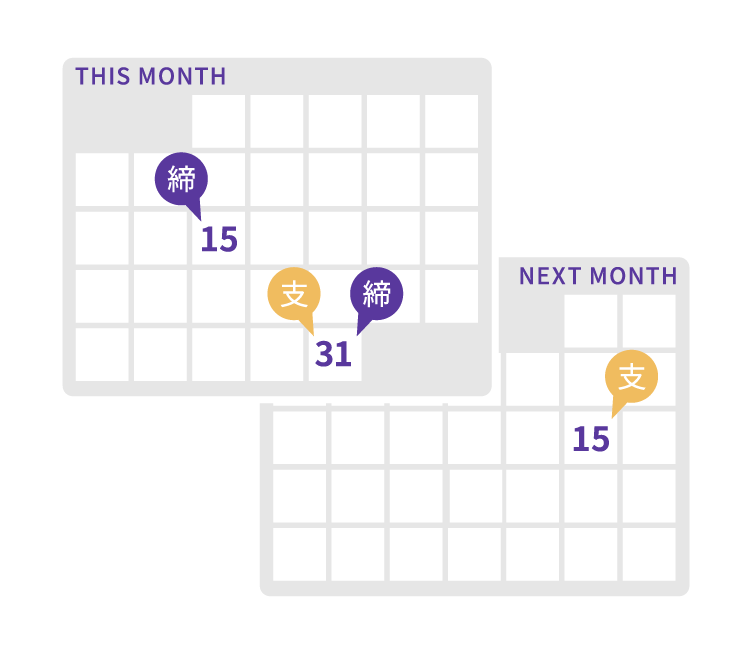

月2回入金プラン

・15日締/月末支払

・月末締/翌月15日支払

月2回の支払いプランです。二つのサイクルがあり、締めはどちらも15日になりますが、締めた金額の支払い日が異なります。 -

週払い(~月8回)プラン

・月曜締/金曜支払

週に1回/2回の支払いプランで、最も入金サイクルが早いプランです。

※各入金プランは業種や業態によって、適応できない場合があります。ご了承ください。

支払い明細の発行について

明細は管理画面から過去6カ月分をダウンロードすることができます。

また、紙での明細は有料でお受付することができます。

審査体制

当社でクレジットカード決済を導入する際の、審査体制をご紹介します。当社は40,000件以上の導入実績を持つ決済代行会社です。長年、複数の決済機関と連携を行うことで、幅広い業種に対して審査を通してきた実績があります。一般的にクレジットカード決済の審査が通過し難いとされる「エステサロン」や「個人事業主」「新規開業をした店舗」においても、審査通過の実績があります。

審査の通過が心配という事業者様も、是非一度ご相談ください。

クレジットカード決済の導入事例

クレジットカード決済を導入いただいた加盟店様からの声を一部ご紹介します。

導入事例は多数ございますので、どのような業種の方が導入しているのかなどご参照ください。

よくあるご質問

- クレジットカード決済の最短導入日を教えてください。

- 最短即日でご案内が可能です。詳しくは「お問い合わせ」からご相談ください。

- アルファノートの営業時間外に、決済エラーが発生した場合はどうなりますか。

- 24時間体制のカスタマーサポートをご利用いただけます。当社の営業時間に関わらず「03-5909-1552」へいつでもご連絡ください。

- クレジットカード決済の売上はどのように確認すればよろしいでしょうか。

- ご導入後には、リアルタイムで売上が反映される管理画面を提供いたします。クレジットカード決済以外の売上も、同管理画面からご確認いただけますので、ご安心ください。

- 決済端末が故障した場合にはどのように対応していただけますか。

- 万が一、決済端末が故障した場合もご安心ください。当社の営業担当者が丁寧にヒアリングを行い、必要に応じて代わりの決済端末を発送いたします。当社の決済端末をご使用中のトラブルに関しては、些細なことであってもお気軽にご相談ください。また、他社の決済端末をご使用の上でお困りの点も、ご相談

まとめ

キャッシュレス決済の中でクレジットカード決済は最も利用頻度が高い決済手法です。そのカードユーザーを守る上でのセキュリティ管理やカード情報漏洩防止のために割賦販売法の改正が行われました。

キャッシュレス決済は国により推進されており、今後も、クレジットカード決済やQRコード決済、電子マネー決済など現金以外の決済手法の需要が増加すると思われます。その中でも利用頻度の高いクレジットカード決済を導入することがスタンダードになっていく可能性があります。