QRコード決済の仕組みや種類とは? 導入方法・メリットも解説

近年、スマホを用いたキャッシュレス決済のひとつとして、QRコード決済の認知度が高まっています。コンビニや大手小売店のみならず、個人経営の飲食店やタクシーなど様々なサービス業でQRコード決済が導入されつつあります。

QRコード決済は、店舗にもエンドユーザーにも非常に便利でメリットの多い決済方法です。現在、数多くの企業がQRコード決済を提供しています。

本記事では、QRコード決済の仕組みや種類・メリットについて解説します。

QRコード決済とは?

QRコード決済とは、スマホのカメラ機能や決済端末でQRコードを読み取ることで支払いができる決済方法です。QRコードには店舗の情報やエンドユーザーの支払い情報が紐づけられており、指定した銀行口座や専用アプリから支払いが行われます。

QRコードの仕組み

QRコードは1994年に株式会社デンソーウェーブが開発した規格で、「マトリックス型二次元コード」とも呼ばれています。QRは「Quick Response」の略で、高速読み取りという意味を持っています。データのやりとりを高速化する目的で開発されていて、「一次元コード」と呼ばれる従来の縦縞模様のバーコードよりも、多くの情報を記載することができます。

もともとQRコードは、工場や物流の業界で活用されることを想定して開発されたため、キズや汚れが生じても正確に読み取ることができる仕組みになっています。QRコードによってスマホなどの端末から多くの情報のやりとりができるようになったため、決済方法として広く活用されるようになりました。

QRコード決済が日本で普及した背景

日本においてQRコード決済の利用者が急増した背景には、2019年10月から2020年6月まで政府が取り組んでいた「キャッシュレス・ポイント還元事業」があります。「キャッシュレス・ポイント還元事業」では、中小規模の店舗がキャッシュレス化をするにあたり、決済手数料の補助や端末導入の補助といった支援が得られます。

また、2020年9月からは、新たな政府の施策として「マイナポイント事業」も開始されました。マイナポイントとは、マイナンバーカードを用いてQRコード決済などのキャッシュレス決済を利用すると、利用金額の25%がポイントとして還元される仕組みです。

これらの推進事業に加え、QRコード決済を提供する各社が店舗事業者やエンドユーザーに向け、サービス導入のキャンペーンを行っていたことが普及の拡大に大きな影響を与えています。

QRコード決済の支払い方法

QRコード決済の方法には、「店舗提示型」と「消費者提示型」の2種類があります。どちらの方法でも、エンドユーザーのスマホにQRコード決済の専用アプリをインストールしておく必要があります。

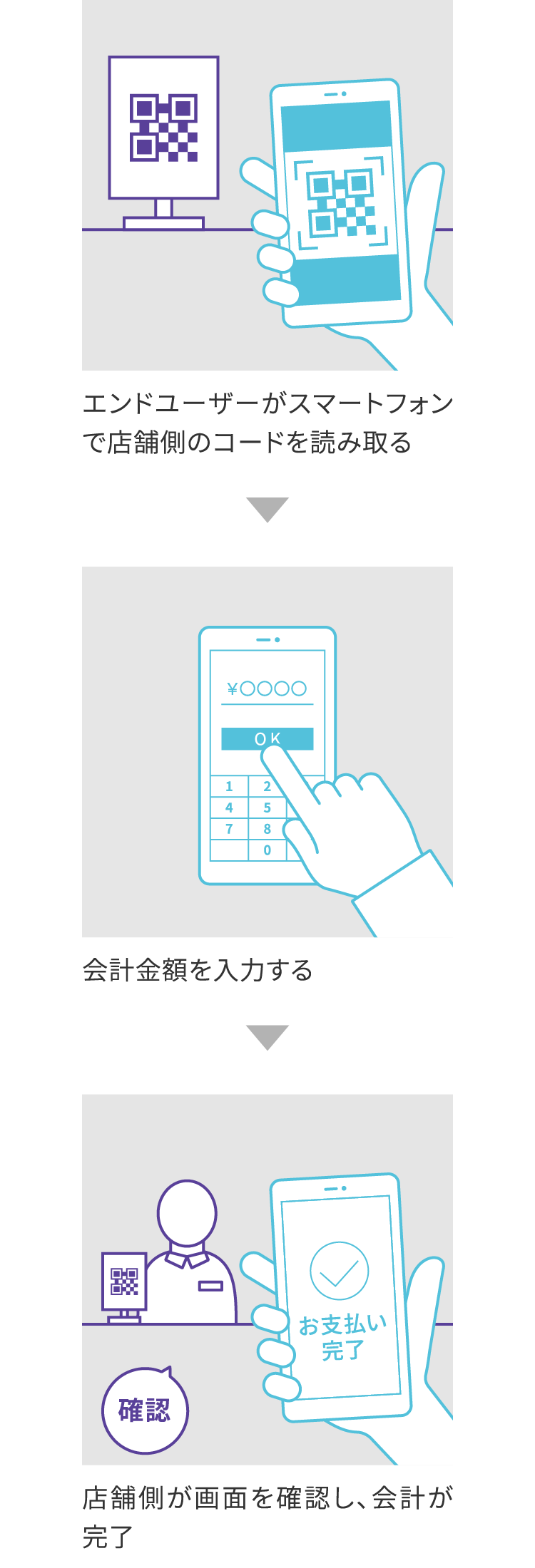

「店舗提示型」のQRコード決済

「店舗提示型」のQRコード決済は、店舗側が提示したQRコードを、エンドユーザーがスマホのアプリを起動して読み取る決済方法です。「ユーザースキャン」とも呼ばれています。

QRコードには店舗の情報が記載されており、スマホのカメラで読み取ることで支払いを実行できます。エンドユーザーがスマホで支払い金額を入力し、店舗側がその金額を確認することで決済が成立します。

「店舗提示型」のQRコード決済は、事業者に決済サービス導入のコストがかからないというメリットがあります。専用の決済端末を準備する必要がなく、印刷したQRコードを店舗に設置することで簡単に始めることができます。

「消費者提示型」のQRコード決済

「消費者提示型」のQRコード決済は、エンドユーザー側がQRコードを提示し、店舗側がスマホのカメラ機能や専用の決済端末で読み取る、という決済方法です。 「ストアスキャン」とも呼ばれています。

スマホにQRコードを表示させるだけなので、エンドユーザーにとっては手軽に利用できるというメリットがあります。

店舗側は、専用のQRコードリーダーや読み取り用のスマホやタブレット端末を用意したり、 POSレジとの連携を行う必要があるため、導入にコストが生じます。一方で、売上データをシステム上で管理でき、在庫管理や会計管理の負担を削減に繋がる、というメリットもあります。

また、専用のマルチ決済端末を採用しQRコード決済を一括導入することで、コスト削減にもなります。

QRコード決済のチャージ方法

QRコード決済のチャージ方法は3種類あります。アプリにあらかじめチャージしておいた残高から引き落とされる「前払い」、QRコードにチャージせず、直接銀行口座から引き落とされる「即時払い」、クレジットカードを利用する「後払い」です。どの方法でチャージもしくは支払いが行われるかは、QRコード決済を提供する各社、またエンドユーザーの選択によって決まります。

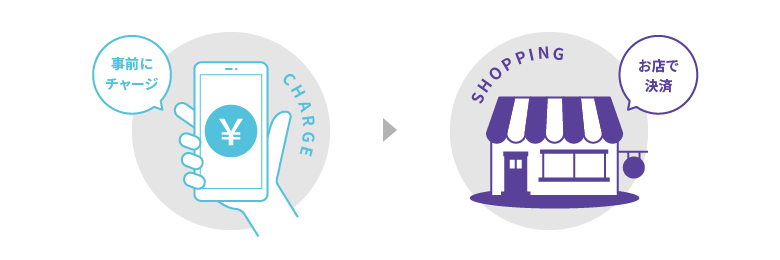

専用アプリでチャージした残高から支払う「前払い」

QRコード決済の「前払い」は、事前にQRコード決済のアプリにチャージをして、その残高から支払います。チャージには、ATMからQRコード決済のアプリに入金する方法や、銀行口座やクレジットカードと連携する方法があります。

「前払い」はQRコード決済では最も普及している支払い方法で、一般的な電子マネーの決済方法と同じ仕組みです。事前にチャージをしておく必要はありますが、使い過ぎを防ぐことができます。また、一般的なプリペイドカードとは異なり、何度でもチャージをすることが可能です。

毎回チャージすることを手間に感じる方には、オートチャージ機能がおすすめです。クレジットカードや銀行口座をアプリに登録し、チャージ残高が設定した金額を下回ると自動でチャージされる仕組みです。ただし、オートチャージには対応していないQRコード決済もあるので注意しましょう。

また、QRコード決済を提供する企業によって、チャージの上限金額や一度の決済の上限金額も決まっているため、事前に確認しておきましょう。

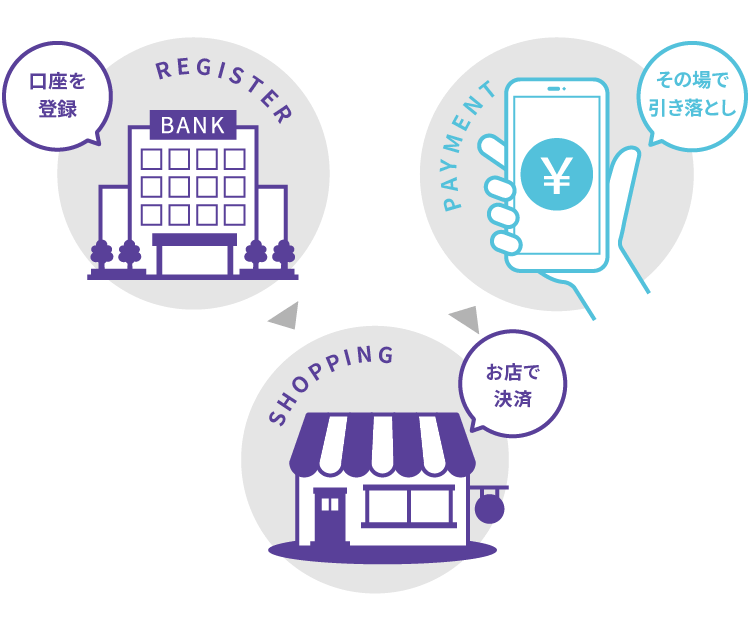

銀行口座からリアルタイムで引き落とされる「即時払い」

QRコード決済の「即時払い」は、事前に引き落とし先として登録した銀行口座からリアルタイムで支払いが行われる方法です。「即時払い」はデビットカードの決済方法と同じ仕組みで、利用するためには事前に銀行口座の登録が必要です。銀行口座に残高がなければ決済ができないため、「前払い」と同様に使い過ぎを防ぐことができます。

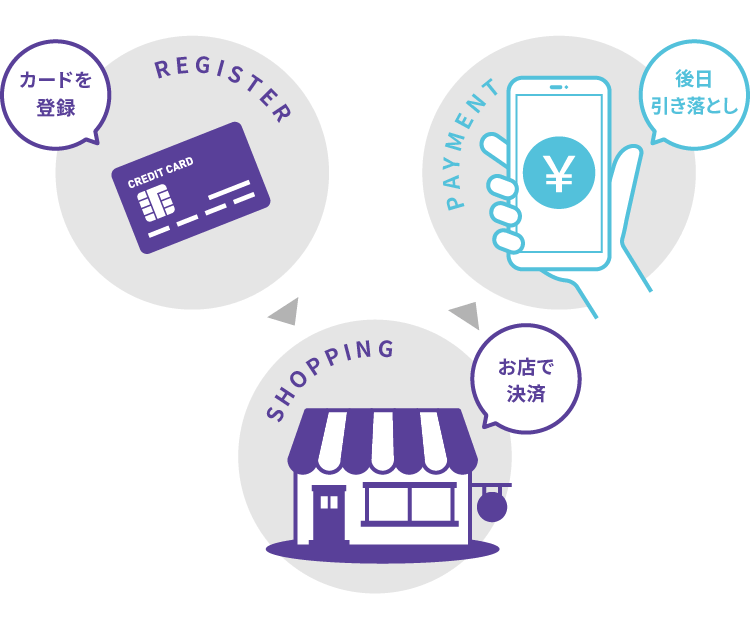

クレジットカードを経由して引き落とされる「後払い」

QRコード決済の「後払い」は、QRコード決済のアプリにクレジットカードを事前登録しておくことで、QRコード決済の支払い金額が毎月のクレジットカードの利用金額とまとめて請求される方法です。

クレジットカード決済と同じ仕組みですが、QRコード決済では暗証番号の入力やサインの記入が必要ありません。ただし、QRコード決済の種類によっては、利用できるクレジットカードが異なるため注意が必要です。

QRコード決済の入金の仕組み

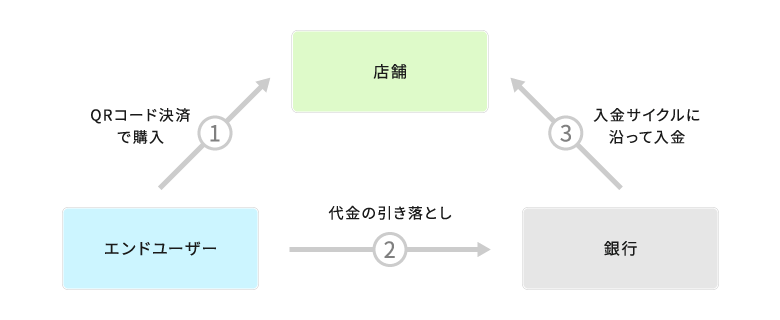

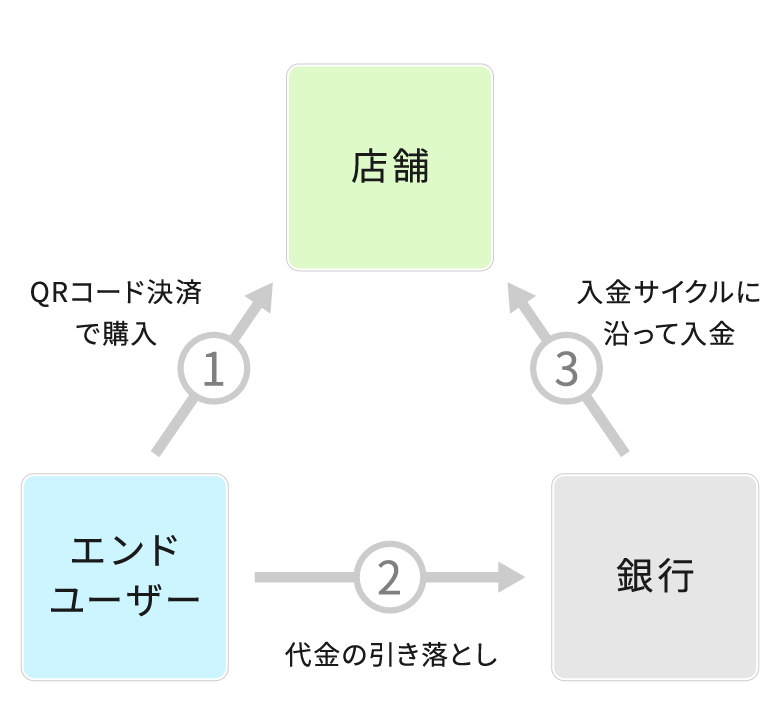

QRコード決済の仕組みと入金の流れ

QRコード決済の仕組みと入金の流れを説明します。

エンドユーザーがQRコード決済で支払いをすると、その金額はまずQRコード決済サービスを提供している会社(PayPay、楽天ペイなど)や決済代行会社に送られます。

店舗は、決済代行会社から支給された管理画面を通して、売上状況や入金予定などを確認します。売上金は、QRコード決済を提供する各社が定める入金サイクルに沿って、銀行口座へと入金されます。締日や入金日などの入金サイクルは各社によって異なります。また、手数料は登録した銀行口座によっても異なる場合があるため、注意が必要です。

QRコード決済の導入費用

QRコード決済の導入には初期費用、決済手数料、入金手数料が発生します。初期費用や決済手数料は無料、としている決済事業者もありますが、特定の条件付きや期間限定の場合もあるため良く確認しましょう。

QRコード決済の初期費用

QRコード決済には、店舗が提示するQRコードをエンドユーザーが読み込み決済を行う「店舗提示型(ユーザースキャン方式)」と、エンドユーザーのアプリ画面を店舗が読み込む「消費者提示型(ストアスキャン方式)」の2種類の決済方法があります。 店舗提示型の場合、QRコードが記載されたPOPなどを用意するだけで利用が開始できるため、初期費用を抑えることができます。一方で、消費者提示型の場合はスキャンする端末(スマホ・タブレット・専用端末)を店舗側で用意する必要があります。 また、どちらの方式でもインターネット環境が必要となるたため、設置費用や通信費は店舗側が負担する必要があります。

QRコード決済の決済手数料

クレジットカード決済と同様、QRコード決済にも決済を行うごとに手数料が発生します。決済額に応じて決まったパーセンテージで支払うシステムで、各決済事業者によって異なりますが0%~3.74%程度で設定されています。クレジットカード決済や電子マネー決済よりも比較的低い手数料で利用することが可能です。

QRコード決済の入金手数料

QRコード決済の売り上げは、決済事業者ごとに決められている入金サイクルに沿って、手数料を引いた分が銀行口座に入金される仕組みです。その際に、入金手数料が発生する場合があります。 指定口座以外の口座を利用した場合や、月2回以上の入金の場合に入金手数料が発生する、など決済事業者によって入金手数料が発生する条件が異なります。たとえば翌日入金が可能な決済サービスもありますが、その度に手数料が発生してしまう場合もあります。入金手数料は、ランニングコストとして見落とされがちなので注意しましょう。

QRコード決済の導入方法

店舗やwebサイトにQRコード決済を導入する手順や、QRコード決済に対応した決済端末を紹介します。

QRコード決済の導入手順

【1】店舗・webサイトに導入する、QRコード決済の種類を定める

【2】希望のQRコード決済を提供する、決済代行会社を探す

【3】決済代行会社に、「問い合わせ」をする

【4】決済代行会社に、「加盟店審査」を依頼する

【5】決済代行会社と契約をする

QRコード決済に対応した決済端末「アルファポータブル」

アルファノートが提供する決済端末「アルファポータブル」は、「PayPay」や「楽天ペイ」「メルペイ」などの各種QRコード決済の他、クレジットカード決済、各種電子マネー決済などを1台で利用することができます。Wi-Fi、4G回線に対応しているため、屋外でも決済可能です。

店舗がQRコード決済を導入するメリット

QRコード決済を含めたキャッシュレス決済を導入する最大のメリットは、現金での取引が不要になることです。キャッシュレス決済には、QRコードの他にクレジットカードやデビットカード、電子マネーなど様々な種類があります。

キャッシュレス決済の導入を迷われている事業者へ向けて、QRコード決済を導入するメリットを4つ紹介します。

レジでの支払い業務の効率化

QRコード決済を導入することで現金での取引が減少するため、レジ業務を効率化させることができます。QRコード決済は、エンドユーザー、または店舗側がQRコードを読み取り、支払い金額を入力するだけで決済が成立します。そのため、店舗は釣銭を用意しておく必要もなく、レジオペレーションの改善にも繋がります。

店舗の事業形態によっては、レジまでエンドユーザーが来る必要さえもなくなります。また、現金を扱う機会が減少するため、飲食店では衛生面の改善などのメリットもあります。

支払いでの効率化だけではなく、その後の売上管理でも効率化を図ることができます。QRコード決済では、売り上げの情報がアプリ上の管理画面に記載されるため、毎月の決済金額の確認や在庫発注の指標としても利用することができます。

QRコードの読み取りが簡単

QRコードは、スキャンしたときにズレや歪みを補正することができます。QRコードには「ファインダパターン(切り出しシンボル)」という二重四角が、四隅のうち3ヶ所所もしくは1ヶ所に記載されています。この「ファインダパターン」の位置によってQRコードの向きを特定するため、印刷されたQRコードが歪んでいたとしても正確に読み取ることができます。

また、スキャンのズレや歪みの補正として「アライメントパターン」が採用されています。QRコードの右下には「アライメントパターン」という小さな二重四角が記載されており、「ファインダパターン」と「アライメントパターン」の両方から正確にQRコードを読み取ることができます。

外国人観光客向けビジネスの拡大

QRコード決済は日本以上に海外で多く利用されています。その中でも特に、中国は世界に先駆けてキャッシュレス決済が普及しています。中国で利用されている代表的なQRコード決済は「WeChat Pay(微信決済)」や「Alipay(アリペイ/支付宝)」が挙げられます。中国からの観光客は、これらのQRコード決済を利用することで、必要最小限の現金だけで海外旅行を楽しむことができ、中国人民元から日本円に両替する手数料や手間が不要になります。

そのため、外国人観光客向けのインバウンド需要を狙った店舗では、QRコード決済を導入することでビジネスを世界に向けて拡大していくことができます。

導入にかかる初期費用が安い

QRコード決済には、「店舗提示型(ユーザースキャン)」と「消費者提示型(ストアスキャン)」の2つの決済方法があります。

「店舗提示型」では店舗に印刷したQRコードを提示してエンドユーザーがスマホで読み取るため、専用の端末がなくてもQRコード決済を導入することができます。

「消費者提示型」では、QRコードを読み取るための決済端末やスマホ、タブレット端末などが必要になります。しかし、QRコードを読み取る決済端末は持ち運び可能な小型のポータブルタイプも多く、クレジットカードなど様々なキャッシュレス決済に対応可能なマルチ決済端末もあります。そのため、「消費者提示型」でも様々なキャッシュレス決済を一括導入することで、初期費用を安く抑えることができます。

エンドユーザーがQRコード決済を利用するメリット

ECサイトがQRコード決済を導入することは、エンドユーザー側にも大きなメリットがあります。キャッシュレス決済の導入を迷われている事業者向けに、エンドユーザーがQRコード決済を利用するメリットを3つ紹介します。

支払いがスマートになる

スマホさえあれば利用可能なQRコード決済は、スマートに支払いを済ませることができます。会計の際にバッグから財布を取り出して現金を渡したり、クレジットカード決済のようにサインやパスワードを入力する手間が発生しません。

また、1回あたりの会計時間が短くなるため、朝の出勤前や急いでいるときもスムーズに支払いを行うことが可能です。

ポイント還元が大きい

QRコード決済を利用すると、ポイント還元キャンペーンなどの特典がつく機会が多くあります。また、クレジットカードと連携しチャージを行うことで、二重にポイントを獲得できる場合もあります。QRコード決済によって獲得したポイントを普段の買い物などに有効活用することで、現金支払いよりも、お得に買い物をすることが可能です。

個人間送金が可能

QRコード決済サービスの多くは、個人間送金が可能です。個人間送金とは、金融機関を介さずに個人間でお金の受け渡しをする方法です。飲食店での「割り勘」や謝礼送付、仕送りなどに利用することができます。

店舗がQRコード決済を導入するデメリット

QRコード決済を導入することは店舗にとってメリットが多い一方、現金からキャッシュレスの取引に移行することによってデメリットも少なからず発生します。

事前にQRコード決済のデメリットを知っておくことで、安心してQRコード決済を導入し、有効に活用することができます。キャッシュレス決済の導入を迷われている店舗に向けて、QRコード決済を導入するデメリットを3つ紹介します。

日本での利用率はこれからに期待

政府の「キャッシュレス推進事業」や「マイナポイント事業」によって広く知られてきたQRコード決済ですが、中国をはじめとした海外に比べると日本はまだまだ普及が開始したばかりと言えます。

キャッシュレス決済やQRコード決済自体の知名度だけではなく、QRコード決済の種類によっても知名度が異なり、ひとつの種類だけを導入してもあまり利用されないという懸念も生じます。

しかし、現在はQRコード決済を提供する各社が導入キャンペーンを行っているため、今後さらに、日本で利用が促進されていくと考えられます。

売上が店舗に入金されるまでタイムラグが生じる

店舗でエンドユーザーが支払ったQRコード決済の売り上げは、店舗側に即時入金されるものではありません。QRコード決済に限りませんが、キャッシュレス決済は、各サービスを提供する会社が定める入金サイクルに沿って、銀行口座へと入金されます。そのため、エンドユーザーが来店してから実際に口座に振り込まれるまでに、タイムラグが生じます。

運用に手数料がかかる

QRコード決済が利用されると、QRコード決済を提供する企業へ支払う決済手数料が発生します。決済手数料は企業によって異なるため、導入前に各社の手数料を把握しておくことが大切です。

また、決済手数料だけではなく、売上が入金される銀行口座によっては振込手数料がかかることもあります。QRコード決済を提供する企業が指定した金融機関であれば振込手数料が安くなる場合もあるため、事前に確認しておくと良いでしょう。

加えて、「消費者提示型(ストアスキャン)」では、決済端末の通信費がかかることもあります。決済端末ではなくスマホやタブレットを用いる場合でも、スマホの通信費用や店舗にWi-Fi環境の設置が必要になる可能性があります。

店舗がQRコード決済を選ぶときのポイント

QRコード決済を提供する企業によって、認知度や運用にかかる費用も様々です。店舗としては、多くのエンドユーザーに安心して利用してもらえるQRコード決済を選ぶことが重要です。数あるQRコード決済を選ぶときのポイントを3つお伝えします。

高いセキュリティのものを選ぶ

「消費者提示型(ストアスキャン)」ではQRコードが決済ごとに生成されるため、高いセキュリティで安全に利用することができます。不正利用される可能性は極めて低いQRコード決済ですが、その中でもセキュリティ対策をしっかりしている企業・サービスを選びましょう。

実店舗とECサイトの両方で対応可能なものを選ぶ

実店舗だけではなくECサイトでもビジネスを展開している方は、実店舗とECサイトの両方で利用できるQRコード決済を選びましょう。サービスをひとつにまとめることで、多くのエンドユーザーのニーズに対応することができます。

低いコストで運用できるものを選ぶ

QRコード決済は、決済手数料や銀行口座への振込手数料など、毎月の運用コストがかかります。毎月の経費を圧迫しないように、できるだけ低いコストで運用できるものを選びましょう。

アルファノートが選ばれる理由

アルファノートは決済代行会社として、QRコード決済の導入を検討している事業者とQRコード決済提供会社の間に入り、導入のサポートから運用支援まで行っています。QRコード決済の導入に向けて、アルファノートが選ばれる理由を3つお伝えします。

PCI DSSに準拠した万全のセキュリティ体制

QRコード決済やクレジットカード決済をはじめとするキャッシュレス決済を導入する場合、個人情報やクレジットカード情報などを厳重に扱わなければなりません。アルファノートでは、クレジットカード業界のセキュリティ基準である「PCI DSS(Payment Card Industry Data Security Standard)」の最新バージョンである「PCI DSS ver 3.2.1」に準拠しています。

実店舗からECサイトまでトータルサポート

QRコード決済は、ECサイトの決済方法としても多くのエンドユーザーから需要があります。ECサイトは、QRコード決済の他に、クレジットカード決済やコンビニ決済、銀行振込などの様々なキャッシュレス決済に対応する必要があります。

アルファノートでは、ECサイトで利用可能なオンライン決済の導入をトータルサポートしています。事業者は、手間を掛けずに一括で、実店舗とECサイトをキャッシュレス決済を導入することができます。

一括導入でコスト削減

多くのエンドユーザーのニーズに対応するためには、複数のQRコード決済を導入する必要があります。しかし、複数のQRコード決済を導入するには、それぞれのQRコード決済提供会社と契約をしなければなりません。

アルファノートでは、「PayPay」や「楽天ペイ」、「メルペイ」をはじめ、複数のQRコード決済を一括導入することができます。事業者にとっては、導入コストを削減することができる他、管理や運用に掛かる手間も削減することができます。

まとめ

QRコード決済は、近年普及が拡大しているキャッシュレス決済のひとつです。様々な種類があるQRコード決済ですが、導入によるメリットやデメリットを理解し、ビジネスに最適なものを選んでいくことがポイントです。

また、エンドユーザーによって使用するQRコード決済も異なる、できるだけ多くのQRコード決済に対応することが重要です。

エンドユーザーのニーズに応えながら、業務の効率化とコストの削減にも繋がるため、マルチ決済端末などで、QRコード決済を含めたあらゆるキャッシュレス決済を一括で導入することをおすすめします。

決済サービス

決済サービス